事件:公司24年营收77.6亿元,同比-4.7%,归母净利润3.2亿元,同比-37.9%;其中24Q4营收23.6亿元,同环比-10.4%/+42.2%,归母净利润0.8亿元,同环比23.7%/519.7%。25Q1营收12.2亿元,同环比2.7%/-48.5%a股杠杆平台,归母净利润0.7亿元,同环比-6.3%/-10.6%。

智算中心业务涨势强劲,智慧电能盈利能力持续提升。24年智算中心业务营收31.52亿,同比+14.70%,占总营收比例首次突破40%,毛利率28.77%,同比-1.25pct。其中1)产品端:24年营收19.21亿元,毛利率32.25%,重点服务运营商、互联网大客户、银行金融等客户;24Q4及25Q1互联网大客户业务爆发增长,如腾讯方面,高压直流产品获80%份额,订单超3亿元并交付;阿里方面,完成入围测试,Q2起将成重要增量市场;字节方面,中标多个UPS和微模块预制舱订单;银行金融类预计今年订单同比增长70-100%以上;2)IDC租赁端:24年营收12.31亿元,毛利率23.32%,25Q1营收同增4.6%。25年新增算力合同增长到约2亿,预计全年营收增长15-30%。 智慧电能业务营收9.22亿,同比-9.01%,毛利率41.06%,同比+6.82pct。公司聚焦核心产品,注重产品升级,虽收入有所下降,但盈利能力持续提升。

24年光储承压下滑,25年逐步恢复增长。24年新能源实现营收36.08亿,同比-15.98%,毛利率16.78%,同比-4pct,主要是国内竞争加剧、盈利承压所致,目前公司正加大海外业务拓展,与欧美重要客户签订三年战略框架,预计最晚Q3末交付新产品,依靠海外增长拉动新能源修复。

费用率稳中有降、经营性现金流大幅提升。公司费用控制能力优秀,24年期间费用14.5亿元,同比-5.7%,费用率18.7%,同比-0.2pct,其中Q4期间费用4.5亿元,同环比-19%/12.3%,费用率19.2%,同环比-2/-5.1pct;24年经营性净现金流15.1亿元,同比+7.8%,其中Q4经营性现金流13.2亿元,同环比+79.5%/+1091.5%。Q1期间费用3亿元,同环比+0.3%/-33.2%,费用率24.9%,同环比-0.6/+5.7pct;经营性现金流0.5亿元,同比+121.1%。

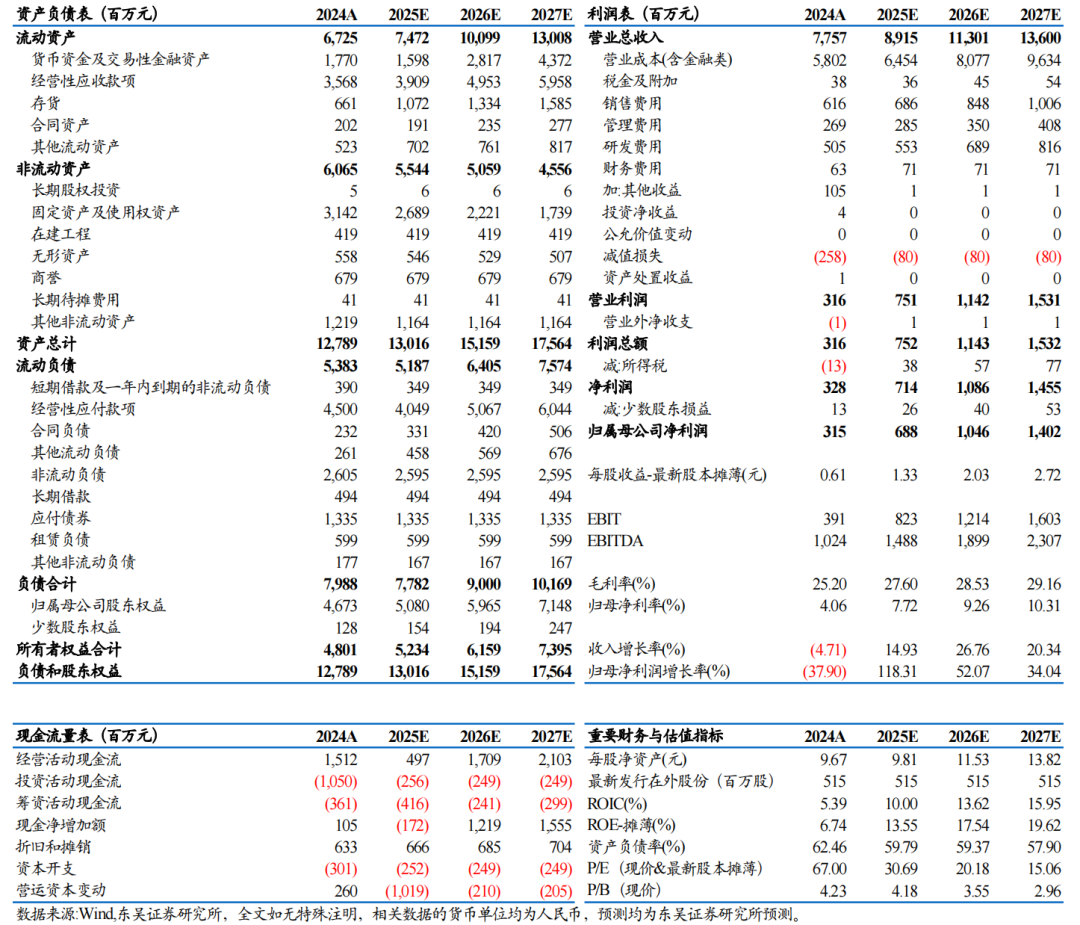

盈利预测与投资评级:考虑到公司新能源业务正在加大海外拓展力度,同时数据中心业务有望带来业绩弹性,我们预计公司2025-2027年归母净利润为6.9/10.5/14.0亿元(2025-2026年前值为7.1/9.7亿元),同增118%/52%/34%,对应PE为30/20/15x,维持“买入”评级。

风险提示:行业竞争加剧、数据中心需求不及预期、关税风险等。

科华数据三大财务预测表

团队介绍

往期报告:

2025.02.17:深度!【东吴电新】科华数据:数据+数能双星驱动,AI+出海两翼腾飞识别二维码,关注新兴产业汇,获得更多精彩文章!

免责声明

本公众订阅号(微信号:Green__Energy)由东吴证券研究所电新研究团队设立,系本研究团队研究成果发布的唯一订阅号。

本公众号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。

本订阅号不是东吴证券研究所电新研究团队研究报告的发布平台,所载内容均来自于东吴证券研究所已正式发布的研究报告或对已发布报告进行的跟踪与解读,如需了解详细的报告内容或研究信息,请具体参见东吴证券研究所已发布的完整报告。

本订阅号所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。本订阅号所载内容仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。东吴证券研究所及本研究团队不对任何因使用本订阅号所载任何内容所引致或可能引致的损失承担任何责任。

本订阅号对所载内容保留一切法律权利。订阅人对本订阅号发布的所有内容(包括文字图片、影像等)未经书面许可,禁止复制、转载:经授权进行复制、转载的,需注明出处为“东吴证券研究所”,且不得对本订阅号所截内容进行任何有悖原意的引用、删节或修改。

特别声明:《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》于2017年7月1日起正式实施。通过新媒体形式制作的本订阅号推送信息仅面向东吴证券客户中的专业投资者,请勿在未经授权前进行任何形式的转发。若您非东吴证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注本订阅号。请勿订阅、接收或使用本订阅号中的任何推送信息。因本订阅号难以设置访问权限,若给您造成不便烦请谅解!感谢您给予的理解和配合。

东吴证券投资评级标准

投资评级基于分析师对报告发布日后6至12个月内行业或公司回报潜力相对基准表现的预期(A股市场基准为沪深300指数,香港市场基准为恒生指数,美国市场基准为标普500指数,新三板基准指数为三板成指(针对协议转让标的)或三板做市指数(针对做市转让标的),北交所基准指数为北证50指数),具体如下:

公司投资评级:

买入:预期未来6个月个股涨跌幅相对基准在15%以上;

增持:预期未来6个月个股涨跌幅相对基准介于5%与15%之间;

中性:预期未来6个月个股涨跌幅相对基准介于-5%与5%之间;

减持:预期未来6个月个股涨跌幅相对基准介于-15%与-5%之间;

卖出:预期未来6个月个股涨跌幅相对基准在-15%以下。

行业投资评级:

增持:预期未来6个月内,行业指数相对强于基准5%以上;

中性:预期未来6个月内,行业指数相对基准-5%与5%;

减持:预期未来6个月内,行业指数相对弱于基准5%以上。

我们在此提醒您,不同证券研究机构采用不同的评级术语及评级标准。我们采用的是相对评级体系a股杠杆平台,表示投资的相对比重建议。投资者买入或者卖出证券的决定应当充分考虑自身特定状况,如具体投资目的、财务状况以及特定需求等,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP